О пасеке мед костромского разнотравья

Купить мед в Костроме

Позвоните по телефону или напишите нам /WhatsApp/Viber +7-910-953-1058, организуем доставку нашей продукции по г. Кострома. Доставка меда и продукции пчеловодства в любой регион России транспортной компанией или почтой.

Наша пасека расположена в экологически чистом Судиславском районе Костромской области, на берегу реки Покши, вдалеке от дорог и предприятий.

Наша пасека

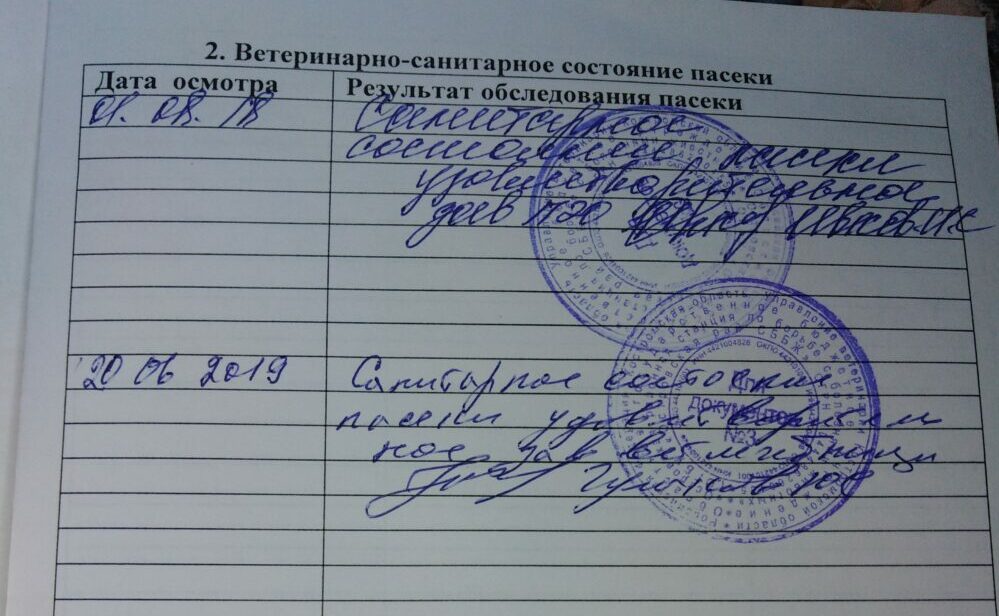

Наши пчелы исключительно доброжелательного характера, породы карника. Мы следим за здоровьем своих пчел, проводим профилактические и лечебные мероприятия. Регулярно обновляем племенной материал пасеки.

На пасеке содержится около 100 пчелиных семей.

Природа вокруг нашей пасеки

Природа вокруг нашей пасеки

Верховья реки Покша

Вокруг пасеки расположены многочисленные поля с разнотравьем, бескрайние леса с вырубками поросшими малиной и кипреем.

Многообразие дикорастущий растений, сообщает незабываемый аромат нашему меду, а целебные свойства его неоценимы!

Наши медоносы – разнотравье: ива, сурепка, акация желтая, одуванчик, клевер, малина, липа, кипрей, василек луговой, бодяк и др.

Кипрей

Акация желтая

Сурепка

На самом берегу реки Покши (примерно в километре от пасеки) расположен парк старинной усадьбы в котором растут вековые липы дающие отличный мёд.

Наш мед